Über das letzte Barrel Öl zu sprechen, war im ersten Jahrzehnt dieses Jahrtausends beliebt und gefürchtet. Endzeitfantasien zur Ölversorgung hatten bei depressiven Verschwendungstheorikern, altruistischen Weltverbesserern (einschließlich des Autors) und armierten kosmischen Konjunktur. Das magische Wort dazu hieß Peak Oil. Es steht für die maximal mögliche Förderung von Erdöl. In vielen Ölländern war sie längst erreicht. Danach setzte der erbarmungslose Schwund der Fördermengen ein, wie es Daten aus der Zeit naive legen.

Als Konsequenz der physischen Begrenztheit des Materiellen schließen die Rohölpreise in schwindelerregende Höhen von über 150 Dollar pro Barrel auf einer unwegsamen Parkhäuse. Und das war nur der Anfang. Energieexperten überboten sich mit verwegenen Preisprognosen für das schwarze Ende des Öls. Das das letzte Barrel würde teuer werden. Zentralbanken begannen schon mal mit dem Goldschöpfen, um wenigstens nominell den Folgeerscheinungen einer nicht allzu fernen Zukunft gewachsen werden zu können. Als inhaltiges Beispiel für den Wahnsinn kann die Finanzlage gerade reich.

Im Laufe des Jahres 2011 riss der reale Preisanstieg, der durch den Beginn der Finanzkrise eine kräftige Korrektur erhielt, plötzlich ab. In 2014 brachen die Ölpreise sogar ein. Das Wort Peak Oil hatte zu der Zeit eine beachtliche Popularität erreicht. In Fachkreisen war es index verschwindend. Was war geschehen?

Peak Oil Förderrate der Erde (Prognose nach Hubbert)

Peak Oil Förderrate der Erde (Prognose nach Hubbert) Die knappe Erklärung lautet, Peak Oil erwies sich als unzutreffendes Modell zur Beschreibung der Ölmarkt Entwicklung. Dieses Modell geht auf den Geologen und Geophysiker Marion King Hubbert zurück. Er arbeitete in den 1950er Jahren in Shell-Forschungslabor in Houston. Hubbert kam zu der Erkenntnis, dass die Ausbeutung eines Ölfelds in Stil einer Glockenkurve verläuft. Nach der Inbetriebnahme wird die Produktion exponentiell gesteigert, bis sie ein Maximum erreicht. Nach erreichen dieses Peaks fällt die Förderung spiegelbildlich auf Null zurück. Auf Basis dieses Modells wagte Hubbert die Vorhersage, dass die USA um 1970 herum ihr Peak Oil erreichen werden. Dafür erhielte er viel Kritik aus der Öl-Szene. Aber er sollte recht behalten.

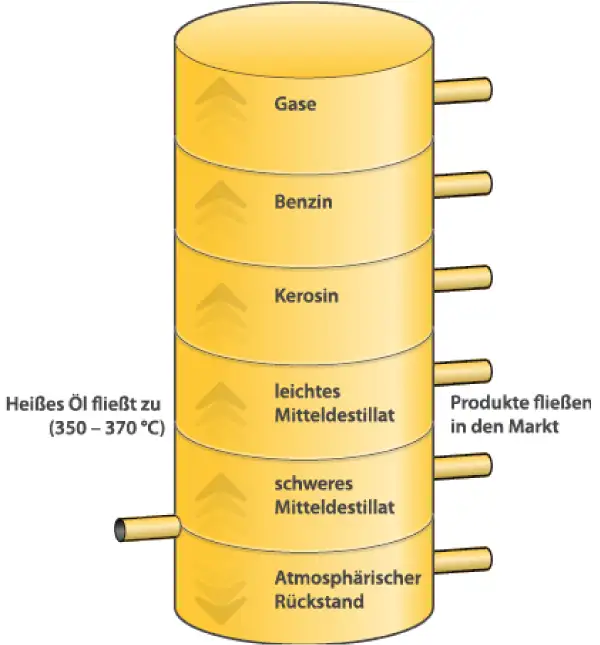

Was Hubbert nicht zutreffend vorhersagte, waren technische und ökonomische Entwicklungen. Sie erwiesen sich in der Peak-Oil-Debatte als Game-Changer. Um das zu begreifen, muss man zunächst die simple Vorstellung, unter der Erde seien Ölseen oder Ölkavernen, aufgeben. Öl ist dort nicht frei vorhanden, sondern in Gesteinsformationen gebunden vergleichbar mit einem festen Schwamm. Das Abpumpen kann nicht mit beliebiger Geschwindigkeit erfolgen. Es hat unter Berücksichtigung der natürlichen Flussgeschwindigkeit im beherbergenden Gestein zu geschehen. Leerpumpen kann man die Formation nicht. Es bleibt immer ein Restbestand an Rohöl im Feld zurück. Das Wort Rest ist, mit Verlaub, kaum zutreffend. Bei der sogenannten Primärförderung mit Pumpen werden nämlich höchstens 20 Prozent des Ölbestands zu Tage gefördert.

Lange glaubte man, dass die im Feld verbliebenen Mengen unter wirtschaftlichen Bedingungen nicht förderbar seien. In Ölreserve-Betrachtungen kamen sie nicht vor. Das ist mittlerweile anders. Die Sekundärförderung als zweite Phase der „Ölernte“ ist in vollem Gang. Die einfachste Methode an weiteres Öl in alten Feldern heranzukommen, ist das Fluten mit Wasser. Dadurch wird verteiltes Öl in obere Schichten gedrückt, wo es als Emulsion abgepumpt werden kann. Das Verfahren wird unter anderem in der Region um den Persischen Golf in großem Stil eingesetzt. Das hauptsächlich in den USA praktizierte Fracking gehört ebenfalls zu den Verfahren der Sekundärförderung. Diese Phase der Ölförderung wird noch einige technische Spitzfindigkeiten hervorbringen. An ihrem Ende werden dennoch keine 40 Prozent der vorhandenen Ressourcen aus dem Boden geholt sein.

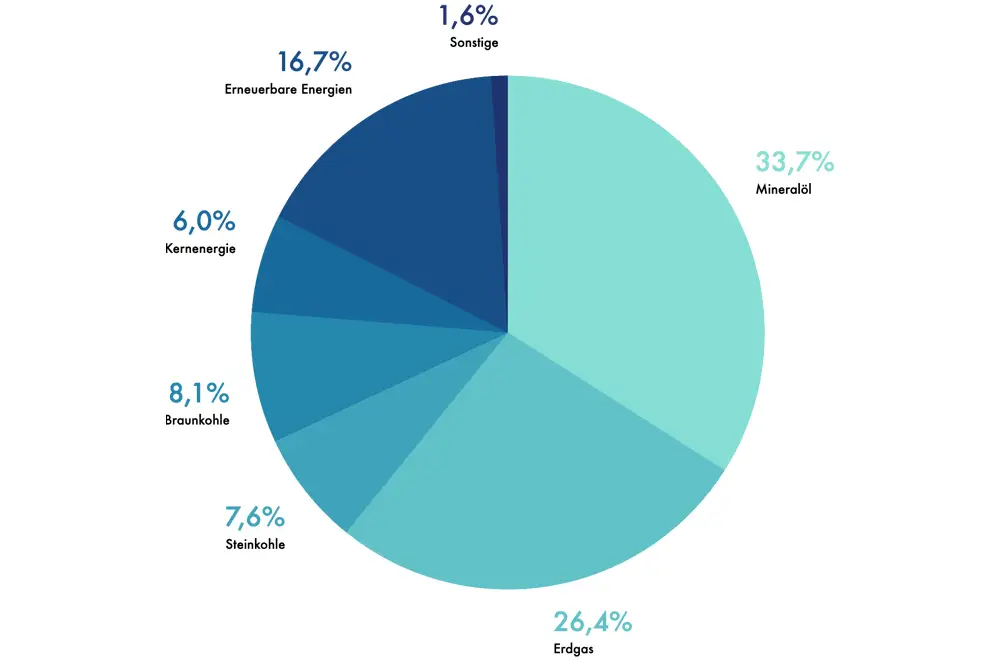

Die Peak-Oil-Liste aus dem Jahr 2002 ist längst Makulatur. Heute stellt sich nicht die Frage, wann das letzte Barrel Öl gefördert wird, sondern ob es überhaupt von nutzbarem Interesse ist. Damit erübrigt sich die Frage nach seinem Preis. Man geht derzeit nicht davon aus, dass die Menschheit eines Tages unter Peak Oil leiden wird, sondern unter der Vergiftung der Atmosphäre durch zu viel verfeuerte fossile Kraft- und Brennstoffe. Deshalb werden Menschen die Nutzung von Kohle, Mineralöl und Gas früher oder später freiwillig reduzieren.

![Es wird Frieden für die Ukraine verhandelt und Optimismus verkauft [29.12.2025]](https://cf.esyoil.com/img/blogposts/29.webp)